根據上月 FOMC 會議紀要,聯準會 (Fed) 正在考慮曾用於 1940 年代的殖利率曲線控制 (YCC),做為管理長期利率的補充工具,而展望週四 (11 日) 凌晨將公布的 Fed 利率決議,市場預期,Fed 將可能對殖利率曲線控制 (YCC) 釋放出更多的前瞻指引。

盛寶銀行 (Saxo Bank) 股票策略主管 Peter Garnry 分析,若以過去實施成效及日本等國的實施狀況來看,此舉對美股只能算是好壞參半,通膨則是能否帶來效果的關鍵風險。

過去案例表現:日本 vs. 美國

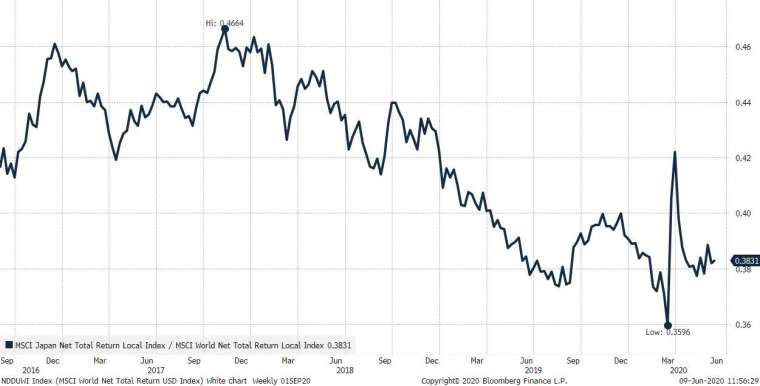

Garnry 指出,現階段使用 YCC 最著名的是日本,日本自 2016 年 9 月以來開始啟用此一策略,澳洲則在今年 3 月時加入。

以日本為例,在 2016 年 9 月到 2017 年 11 月,日本股市以日圓計價的表現,高出全球股票 12%,但在此之後,日股表現又低於全球股市 18%。若以實際 GDP 來看,目前較 4 年前推出前略有下滑。

Garnry 認為,日本表現欠佳的潛在原因,還可能與 2016 年之後的財政緊縮有關。

相較之下,美國在 1942-1951 年期間使用 YCC 的結果似乎好了許多。在 1946 年至 1949 年,戰後的高通膨對美股帶來負面影響之下,股市的年回報率仍達到 5.6%。

但 Garnry 指出,投資人應要留意,這時期反映的僅是一個獨立樣本,自 1940 年代以來,經濟已經發生了很大變化。

但就市場情緒上來看,日本的例子表明,當這一政策實施仍能對市場情緒帶來提振。

那些產業有望受惠?

一般來說,長期利率上限也會透過淨息差上限,來限制銀行的獲利能力,但是,如果 YCC 創造了增長,就會增加貸款,從而增加銀行的市場價值。對投資人來說,投資人在這種情況下宜避開金融股,選擇成長型公司,因為 YCC 為未來現金流量創造了低折現率,這有利於著眼於未來的成長型股票。

在這種情況下,高槓桿率的公司和資本密集型行業 (如汽車、飛機、鋼鐵、房地產、航運、建築等) 也應跑贏大盤,因為 YCC 會人為地降低融資利率。

通貨膨脹是股市的危險因素

Garnry 認為,YCC 與激進的美國政府赤字相結合,可能會突然造成通貨膨脹,歷史證明,一旦擺脫正常的圍欄,這種趨勢就會變成脫韁的野獸。不過,由以往的股市來看,更高的通膨壓力不會馬上對股市帶來負面影響,實際上,溫和的通膨衝擊,往往與股市的正回報相關。

需要注意的是,歷史顯示,當通貨膨脹率維持在 4% 以上時,情況就大不相同,股市將出現負的回報率,這將代表股市面臨真正的危險。

聯準會引入 YCC 的可能性有多大?

聯準會於 1942 年 3 月推出 YCC,以穩定債券市場,這是由於美國戰爭赤字巨大,並導致通膨預期上升。如今則是由於全球受 COVID-19 疫情衝擊實施經濟封鎖,破壞了需求,這使得通縮的力量似乎比通膨更居主導地位。

為了讓長債值利率固定,聯準會每月購買債券數量料將減少,從而降低聯準會資產負債表的增長速度。與此同時,也會向財政部發出信號,安心推動刺激計畫,而不需擔心債券市場的穩定。

YCC 很可能會在今年出現,因為它是一種天然的應對危機工具,同時也是製造通膨的重要工具。鑑於目前的美股市場,聯準會可能會先保留此項工具,等待市場變得不穩定時再加利用。

美國前次的實施狀況

在二戰期間,聯準會將長期利率鎖定於在 2.5%,將國庫券殖利率限制在 0.375%,這一操作有效地幫助了美國政府將戰爭支出貨幣化。

美國在 1947 年通膨攀升,聯準會不得不提高短期利率,以緩解通貨膨脹壓力,但選擇保持長期殖利率上限。直到 1951 年,聯準會不得不放棄這一目標,並結束戰時及戰後的危機政策。

1953 年,聯準會採取穩定物價的政策,並透過專營國庫券政策控制短期利率。在隨後的幾年裡,美國公共債務占 GDP 的比重不斷下降,並在 1970 年代觸底。