經濟日報 記者翁至威╱台北報導

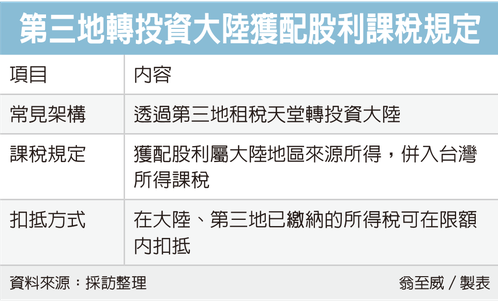

財政部中區國稅局昨(24)日提醒,公司經由第三地租稅天堂轉投資中國大陸,所獲配的股利,依規定屬於大陸地區來源所得,應依規定課徵所得稅。近期就有公司短漏報投資收益,遭國稅局連補帶罰逾5,000萬元。

<!--1-->

中區國稅局長樓美鐘昨日表示,據《臺灣地區與大陸地區人民關係條例》規定,公司經主管機關許可,經由其在第三地投資設立的公司,於大陸從事投資,在列報第三地公司投資收益時,屬源自轉投資大陸公司分配的投資收益,視為大陸地區來源所得。

<!--2-->依規定,公司的大陸地區來源所得,應併同台灣來源所得課徵所得稅,而在大陸及第三地已繳納的所得稅,可依規定從應納稅額中扣抵。

<!--3-->在計算可扣抵稅額時,不得超過加計源自大陸地區的投資收益而依台灣國內適用稅率計算所增加的應納稅額,且應備妥經海基會及海協會驗證的納稅憑證,及第三地區公司的財務報表等相關文件,供國稅局審核。

<!--4-->國稅局舉例,甲公司2021年營所稅結算申報境外投資收益15.4億元、大陸地區來源所得繳納的所得稅可扣抵稅額1.6億元,由於申報扣抵稅額占投資收益比率高於一般大陸地區股利扣繳稅率10%,引起國稅局懷疑。

<!--5-->在國稅局調查後,發現投資收益是甲公司透過第三地租稅天堂轉投資大陸被投資公司所獲配股利,依據公司提出的被投資公司股東會議、境外繳納稅額等相關資料,實際上公司獲配投資收益總額應為17.1億元,短漏報1.7億元,核定補稅3,410萬元,並處罰0.6倍,合計超過5,000萬元。

<!--6-->樓美鐘提醒營利事業,獲配境外投資收益,應按被投資事業給付的股利淨額或盈餘淨額與已扣繳稅額的合計數,申報所得並繳納營所稅,以免不符規定遭國稅局調整補稅並處罰。

<!--7-->此外,前述案例是實際獲配投資收益,而去年上路、今年5月即將面臨首度申報的受控外國企業(CFC)制度,是要求公司將其持有CFC當年度盈餘「視同分配」,提前認列CFC投資收益課稅。

<!--8--><!--99-->