武漢肺炎全球擴散,至 5 月中旬仍未見明顯舒緩,全球總體經濟數據 3 月起快速走弱,預期第二季持續惡化,歐、美國家在經濟壓力下,無視防疫專家警告,正試圖重啟經濟,尤其美國川普政府在 11 月總統大選漸逼近之下,已陷入控制疫情與拉抬選情之間的痛苦抉擇。

川普近日除屢屢指控中國隱匿疫情導致全球染疫人數陷入失控危機,亦對美、中達成的第一階段貿易談判協議表達並無退讓的興趣,甚至明白表示其與習近平已多時未再直接對話。武漢疫情不僅造成全球人命重大傷亡並重擊全球經濟,勢必將美、中關係於疫後推向緊張局面,且不僅限於經貿口角齟齬,將擴及政治軍事等地緣勢力的對峙關係。

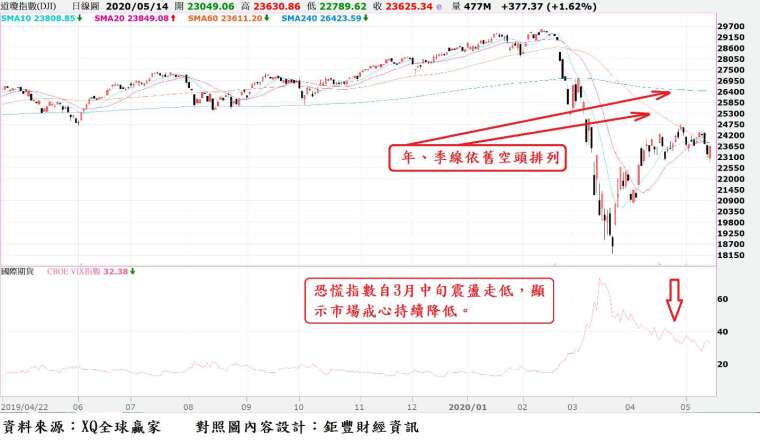

美股在武漢肺炎於美國新增確診人數未見明顯趨緩,各州對是否能順利於 5 月重啟經濟態度存疑,道瓊指數自 4 月底以來無法延續自 3 月下旬後的強勢反彈走勢,指數不僅無法強勢站穩於季線之上,年線、季線依舊維持同步下滑的空頭排列。以科技類股為主的那斯達克指數、費城半導體指數,年線則均維持緩緩上升趨勢,顯示科技股自 4 月下旬以來的表現優於道瓊成分股,此對以資訊電子為重要組成結構的台股而言,應可產生較正面的示範效應。

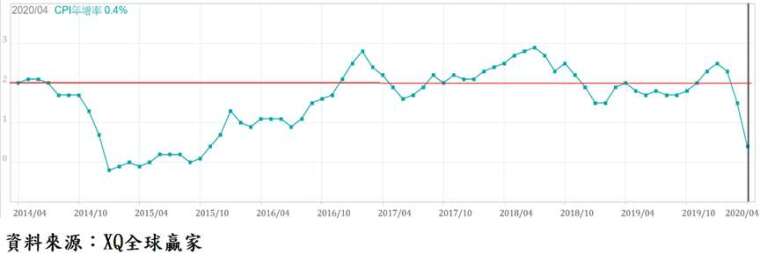

川普見美股近期漲勢力道不繼,再度對聯準會開砲,主張聯準會應將利率降至負利率狀態,以便與其他工業大國的負利率競爭。事實上,以美國 10 年期公債至 5 月 14 日的最新收盤殖利率 0.62%,而美國 4 月一般消費者物價指數與核心消費者物價指數 (扣除食品與能源類) 年增率分別為 0.4%、1.4%,美國長年期公債實質利率其實與零的水準已相差無幾。美國聯邦基金利率目前為 0 至 0.25% 之間,聯準會除透過各種購債的 QE 寬鬆貨幣操作並印鈔入市外,已無法有太多調降利率空間。

美國 4 月消費者物價指數年增率下降至 0.4%,創 2015 年 10 月以來的最低點,連續第 2 個月低於聯準會設定的下限目標 2.0%,去除能源、食物類核心消費者物價指數年增率 4 月自 3 月的 2.1% 下降為 1.4%,結束連續第 25 個月達到聯準會設定的下限目標 2.0%,創 2011 年 4 月以來新低。物價指數走低,讓聯準會執行接近零的貨幣政策,無後顧之憂,氾濫的短期資金為股市賴以為繼的重要柴火。

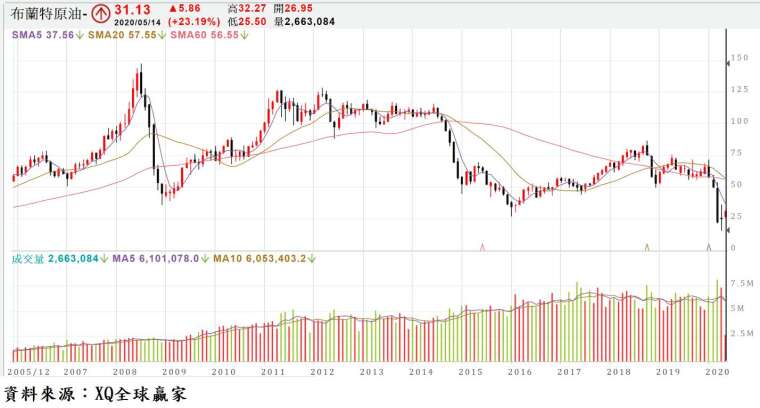

原疲弱不堪的國際原油價格,在 OPEC 組織首要成員沙烏地阿拉伯與俄羅斯為石油減產多次談判破裂後,美國介入協商後,雙方同意每日減產 970 萬桶至 2000 萬桶之間,加上歐、美國家在疫情尚未紓緩之際,已對重啟經濟蠢蠢欲動,暫時阻止國際油價持續破底。布蘭特原油每桶價格從 4 月 22 日的 20 年低點 15.98 美元,緩步反彈,至 5 月 14 日為 31.133 美元,但此價格對舒緩油國財政壓力、美國頁岩油業者財務危機,仍相當有限,油元基金被迫減碼全球股票型基金的壓力仍大。油價積弱不振其實乃反應油市因全球經濟急凍後的需求不足,而非供給過剩。

代表大宗商品期貨價格的 CRB 指數 (Commodity Research Bureau Futures Price Index) 在 2020 年 1 月即因國際經濟展望趨緩而下挫,2 月下旬更因武漢肺炎疫情全球擴散,加上 OPEC 與俄羅斯減產協議破裂,國際油價崩跌,能源價格同步走跌,CRB 指數於 4 月 21 日最低下跌至 101.48,持續創 2000 年後最低點,至 5 月 14 日因油價反彈上升,CRB 上漲至 123.12,CRB 位於歷史低檔區不僅讓全球通膨消散,更可能因全球經濟走弱甚至衰退而面臨通縮危機。

CRB 指數重回空頭下降軌道,等於宣告全球央行貨幣寬鬆政策在無後顧之憂下,極可能擴大貨幣寬鬆政策限度,全球資金氾濫、利率維持歷史低檔、工業大國長年期公債實質殖利率下降至零以下,全球經濟金融環境因武漢肺炎、國際油價崩跌而一夕改觀。但也為未來景氣復甦期的通貨膨漲、利率大幅上升埋下遠因。

台灣因武漢肺炎防疫成效卓著,成為全球典範,疫後可望提高與歐、美國家在政治經濟上更緊密的夥伴關係,但因前 4 月台灣對中國出口占比仍高達 40.6%,稍高於 2019 年的占率 40.14%,顯見若美、中貿易爭端情勢於疫後再起,仍不利深陷以中國為重要生產據點的台資企業,投資者務必謹慎面對投資標的選擇。

下表為連續五年 (2015~2019) 穩定獲利及配息且 2020 年前 4 月累計營收年增率高成長公司,供讀者投資追蹤參考。