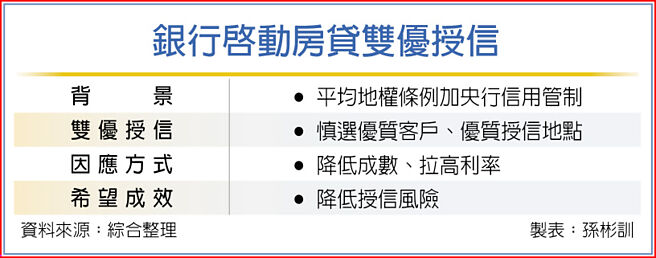

平均地權條例加央行信用管制,銀行啟動「雙優授信」行動,即慎選優質客戶與優質授信地點,對於擔保品地段較偏、收入中非固定薪資占比較高的客戶,在貸款成數、利率上將作必要調整,可能降低成數或拉高利率,以降低銀行授信風險。

公股銀行主管指出,7月1日將上路的平均地權條例主要針對預售屋,對銀行影響較不大,但央行6月加祭信用管制,等於是央行預警房市恐進入「空頭」,要銀行「好好選擇」優質客戶及優質地段。現在銀行除慎選擔保品的地段外,利率彈性也變低,若是非精華地段,利率會拉高,跟精華地段的貸款利率差異會拉大。

銀行更看重貸款人還款能力,公股銀主管強調,還款人的現金流最重要,且以固定薪資為主,若是非固定薪資,如獎金等的起伏太大,也會被剔除在外,因此業務性質的職業受影響會較大。

針對七都自然人第二戶購屋成數不逾7成,過去習慣「先買後賣」的民眾,勢必受到衝擊,銀行就只能依照央行政策給予最高7成房貸,若民眾自備款較少,將迫使相關換屋族「先賣後買」來換取較高的貸款成數,或多準備自備款方式因應。但目前房價仍高,民眾購屋、換屋意願其實相對保守,對整體房市影響程度有待觀察。

華南銀行主管分析,央行祭出信用管制,主要是抑制在特定地區購買第二屋的管理,以華銀來看,約會影響每月貸放量的5%左右,影響不大,但這個宣示可推測政府主張居住正義的政策,或對房價產生影響,且防止資金竄流至不動產,對經濟的發展為正向。

彰化銀行主管認為,目前房貸政策以「無自用住宅貸款」為主,這次央行祭出新一波選擇性信用管制,恐使部分換屋族的購屋計畫被打亂,進一步抑制原已日漸萎縮的市場交易量,尤其下半年總統大選熱度升溫及平均地權條例上路等負面因素,限貸令範圍擴大,對建商銷售去化將更不利。