隨著台灣人口結構日趨高齡化且平均餘命不斷延長,若65歲退休,依內政部110年資料統計國人的平均壽命達81.3歲,還有逾十年的生活需要規劃。平均餘命的延長突顯了資產規劃的重要,如何讓老年生活過得更好、做好保全資產與財富傳承是必須即早思考的重要課題。

近期受到市場環境波動影響,國際金融市場較為動盪,民眾對於投資的態度也都轉趨保守,這時期「保險」仍是相對較穩健的理財工具選擇。另一方面,美元作為國際流通貨幣,以中長期來看,美元匯率仍在相對低點,加上美元為國際強勢貨幣,美元保單相較台幣有較佳的資產累積效果。因此,美元計價的保單亦是目前資產規劃的好選擇。

至於如何挑選合適的美元保單,國泰人壽建議民眾可選擇兼具高壽險保障與資產累積效果的美元利率變動型商品。以國泰人壽最近推出的「美添開鑫利率變動型美元終身壽險」為例,具有以下五個特色:

1.一次繳費:只需一次繳費,即享終身身故保障,預先對家人的愛做好準備,身故後延續對家人的照顧。

2.美元收付:在相同保費下,美元計價的資產累積效果通常較新臺幣佳,可滿足客戶更多元的資產配置。

3.80歲前都可保:投保年齡為0-80歲,高齡客戶也可投保,滿足不同年齡的保障需求。

4.指定保險金受益人:身故保險金可選擇指定一位或多位受益人,讓資產能照顧受益人,以達到資產傳承效果。

5.宣告利率機制:透過適度參與市場利率指標,及增值回饋分享金機制,讓資產穩定增值。

統整以上特色,透過美元利率變動型商品能有效因應投資市場波動或是通膨風險,透過一張保單可同時達到穩定資產配置、壽險保障及財富傳承的需求。

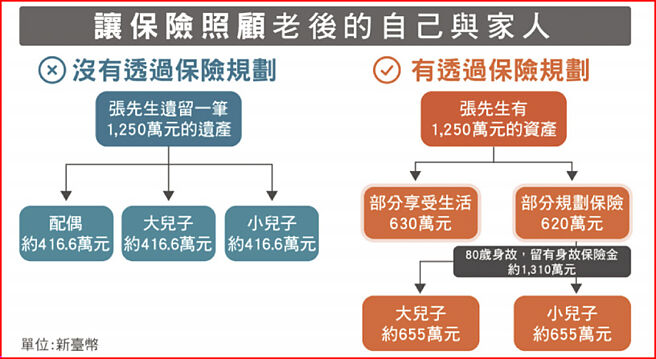

舉例來說,55歲的張先生有新臺幣1,250萬元的資產,留630萬元給自己做生活娛樂開銷,620萬元做保險規劃,投保國泰人壽「美添開鑫利率變動型美元終身壽險」,基本保險金額18萬美元,躉繳保險費200,475美元(含自動轉帳及高保費折減合計折減1%),換算新臺幣約620萬元(假設宣告利率每年皆為3.2%且美元兌換新臺幣匯率1:30.9,以下同),投保後第2保單年度末的保單現金值即大於躉繳保險費,若80歲過世,身故保險金為424,020美元,換算新臺幣約1,310萬元,在保險金分配上可以分給大兒子與小兒子各新臺幣655萬元,張先生透過事先保險規劃,就能適當做好資產分配。

21大主題展區 全覽產業熱門議題 電轉轉電力 首筆碳權交易成交 宣鑫 代理美國IR空氣壓縮機