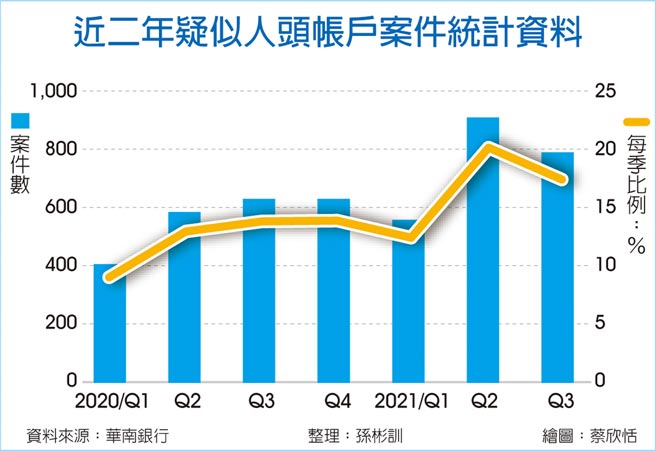

銀行積極防範人頭帳戶。華南銀行統計近期數據發現,去年第二季因本土疫情爆發,造成涉及人頭帳戶比重增加,可能與疫情期間網路投資詐騙案顯著上升;另外,民眾因收入受到影響,而在知情或不知情下,提供帳戶予犯罪集團,具有較高的合理關聯性。

公股銀行主管指出,數位金融時代,客戶以網路銀行交易日益頻繁,且網路交易有便利性、資金移轉即時性、不受國界限制等特色,因此犯罪集團藉由網銀人頭帳戶從事非法活動猖獗,網銀人頭帳戶使銀行面臨更高的洗錢風險。

華南銀行統計,檢視2020年前三季疑似涉及人頭帳戶案件,發現自然人年齡落在21~40歲區間內;職業別落在批發/零售類為最大宗,其次為製造業、其他及服務業等;年收入主要分布為年所得未達100萬元;主要開立帳戶熱點分布為台北市、新北市、桃園市、台中市、高雄市。

合庫銀行統計,2021年第一季人頭、警示帳戶統計約400件,同年第二、三、四季各約500件。合庫銀研判,警示帳戶上升原因可能因疫情期間民眾長時間居家,較易接觸詐騙訊息,且現行線上申辦開戶便利,致帳戶容易被利用為人頭帳戶。

為防範相關活動,華銀主管說,會針對疑似人頭帳戶進行電話聯繫及簡訊通知,執行確認客戶身分作業,如確認帳戶確屬可疑帳戶,將進行帳戶之設控,避免淪為不法分子利用。

另外,在客戶身分定期審查方面,配合主管機關政策,依重要性及風險程度對現有客戶進行審查,並提供多元管道方便客戶辦理資料更新。對於未完成定期審查程序之客戶,將依風險基礎方法及客戶類別,給予不同程度的管理措施。

第一銀行規劃,目前對於避免人頭帳戶犯罪威脅所採取之風險管控措施,主要可分為名單檢核、盡職調查、持續交易監控、風險辨識及教育訓練等面向。

立璽慧眼點膠機 產能倍數提升 疫情趨嚴峻 資金轉進台股防疫類股