主管機關對打房不鬆手,各大行庫今年放款對策最難拿捏的就是土建融放款,已陷入「父子騎驢」的困境。有行庫主管私下坦言,倘若土建融業務作太多,怕被央行盯上,因此今年頂多只會以3~5%作為成長目標,且多家行庫都已打算把土建融成長率控制在該區間,幾乎已成為各大行庫拿捏土建融成長力道的「共識」。

除了土建融業務之外,也有不少行庫開始「壓縮」房貸業務成長率。據了解,不論是土建融或是房貸業務,今年的成長率都會在全體消企金總放款成長率的水準之下,也就是低於放款成長水準。包括房貸業務在「避免承作二房、三房」的效應之下,有行庫已預期房貸成長率可能頂多在5%左右。

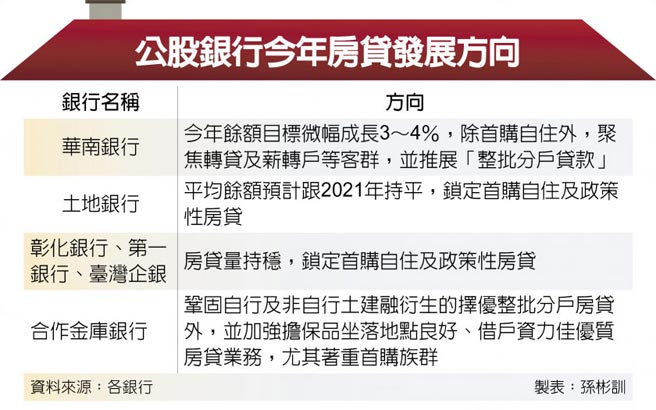

公股銀行對今年房貸成長看法偏向保守,其中華南銀行餘額目標微幅成長3~4%,彰化銀行、第一銀行等銀行多預估房貸承作量持穩,房貸龍頭土地銀行更評估,面對當前房市氛圍且受疫情影響,今年房屋貸款平均餘額預計與2021年持平。

根據央行統計,全體國銀的土建融業務從2020年底至2021年底約成長17%,至於公股行庫的土建融業務年增率則大部分在8~12%,行庫主管表示,央行對於土建融及房貸業務的管制可說愈來愈緊縮,因此未來銀行在放款資源的配置上:「土建融業務即使有機會,也會自我節制,不敢放太多」。

一銀主管直指,現今房地產市場確有過熱跡象,房地成交價也持續走高,連帶影響這幾年的銀行貸款業務走向,土地與建築貸款的數字成長顯著,但近期原物料價格走揚,因疫情因素缺工狀況持續,使得不動產授信風險升高,此時央行限縮不動產授信的措施,避免土地與建築貸款過於浮濫,對全體銀行長期發展有正面的幫助。

一銀2022年房貸目標客群以首購自住為主,將視未來市場情況,評估是否需調整授信政策,並持續關注房市價量變化。其中,今年房貸會考量放款成本及借款人信用狀況、收入等條件予以差別定價。就貸款成數部分,倘符合相關條件者,可以個案提高貸款成數,例如不動產坐落A級且符合「自用住宅貸款」的優質、特選客戶。

華銀房貸今年預期幅成長3~4%,目標餘額為5,050億元,華銀表示,今年除持續爭取首購族群,將聚焦轉貸及薪轉戶等客群。

廣閎科今競拍 3/1掛牌 產險公會訂111年簽單保費 估年成長率4.98%