經濟日報 記者陳姿穎/台北報導

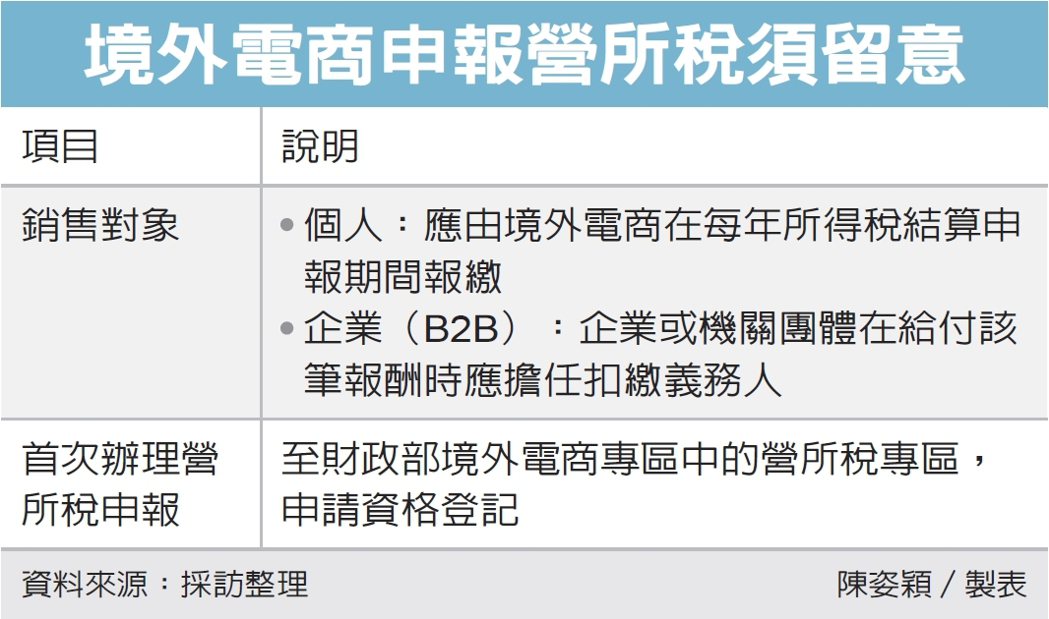

台北國稅局表示,境外電商銷售電子勞務時,依銷售對象報繳營利事業所得稅方式將有所差異。銷售對象為個人時,應由境外電商在每年所得稅結算申報期間報繳;若銷售對象是企業(B2B),則由企業在給付款項時就源扣繳。

國稅局說明,所謂境外電商就是在外國的事業、機關、團體、組織在中華民國境內無固定營業場所,但銷售電子勞務給境內消費者,就為境外電商,例如:Uber Eat、foodpanda、Amazon、Rakuten(樂天)等。

官員表示,境外電商銷售對象為民眾(自然人),年銷售額逾48萬元,依規定應辦理稅籍登記、開立雲端發票及報繳營業稅,並在次年所得稅申報期間,自行申報或委託代理人繳納營所稅。

另外,台北國稅局表示,境外電商業者辦理稅籍登記後,不論有無銷售額,應以每二個月為一期,於次期開始15日內,至財政部稅務入口網申報營業稅。

若境外電商銷售電子勞務給境內自然人應開立雲端發票,且儲存在電子郵件載具,並將發票資訊通知民眾;如果雲端發票中獎,財政部電子發票整合服務平台會主動寄送中獎通知給民眾。

若境外電商銷售對象為境內營業人(有營利事業統一編號者)或機關團體時,應由境內營業人或機關團體依《加值型及非加值型營業稅法》第36條規定,申報繳納營業稅。

在所得稅方面,境外電商在我國境內無固定營業場所,企業或機關團體在給付該筆報酬時應擔任扣繳義務人,依《所得稅法》規定扣繳稅款,並向所轄稽徵機關辦理扣繳憑單申報。

而今年5月境外電商要申報營所稅時,台北國稅局提醒,如果是首次辦理營所稅申報,記得前往財政部境外電商專區中的營所稅專區,申請資格登記,上傳相關核准登記或許可資格證明文件,稽徵機關審核通過後會發送通知,境外電商收到後就可前往營所稅專區申請辦理結算申報的帳號密碼。

若是已辦妥稅籍登記的境外電商,可沿用營業稅申報的帳密,無須另行申請。