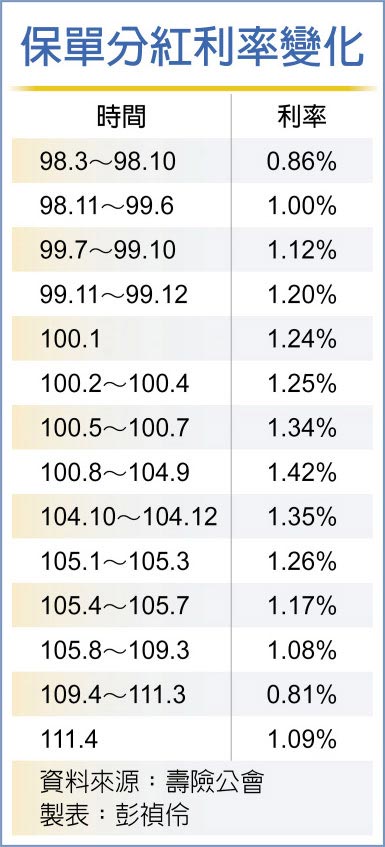

保單分紅利率終於站回1%以上。壽險公會公布4月保單分紅利率為1.09%,是長達24個月僅0.81%史上最久超低利率後,重新站回1%以上,且是2016年7月之後、亦即69個月的保單分紅利率新高。

市場預估2022年美國聯準會及台灣中央銀行恐不止升息一次,壽險業應會適度反應在保單宣告利率,同時因為市場利率反彈幅度極大,金管會亦可能上半年就檢討調整保單責任準備金利率,若利率拉升,則下半年壽險保單可望更便宜。

保單分紅利率,是早期銷售強制分紅保單的分紅依據,是用台灣銀行、第一銀行、合庫銀行牌告二年定儲利率計算出來,即代表當時的市場存款利率,若此利率高於強制分紅保單的預定利率(通常是4%以上),即代表保單不用積極投資,即有利差益,保戶亦可有利差分紅。

但目前看來,保單分紅利率雖站上1.09%,是69個月來新高,但依舊是相對低點,強制分紅保單應仍無利差分紅的空間,但至少壽險保單已走出超低利率的谷底,所以壽險公司4月亦紛紛拉高利變保單的宣告利率。

保單分紅利率在2001年時仍有4.05%,之前則是5~6%以上,但2002年就急速往下,直接降為2.31%,2003年降到1.62%,直到2006年才回到2%以上,但2009年1月又直接從2.26%直接降到1.15%,至今都未再回到2%以上,等於已有13年保單分紅利率都在2%以下。

假設躉繳100萬元保費,4%利率的複利在13年後是166.5萬元,但若只有1.5%複利滾動,則13年後只有121.4萬元左右,相差了45萬元。

不止保戶的保單價值受影響,壽險公司這20多年來也在低利率環境中掙扎,為了縮小利差損缺口,大幅拉高海外投資、增加股票投資、加速實現資本利得等,所以會有幣別、負債資產期間不匹配的情況,且保單類型亦有很大的改變,從早期固定利率儲蓄險,到現在是以投資型保單、利變保單為主流。

據了解,若利率持續上揚,壽險公司亦可能再推出固定利率保單,銷定利率成本,只是要看市場接受程度,因為保戶亦會期待利率上揚,利率愈高時,保單就會相對更便宜,只是純保障型保費受利率影響較小,若是考慮年齡及風險,就不一定要等利率上升再投保。