財政部台北國稅局2日表示,教育、文化、公益、慈善組織等機關團體申報短漏報收入,不超過10萬元或低於全年總收入10%,將視為短漏報情節輕微、仍可適用免課所得稅標準。但如果超過門檻,則不符合帳證完備之要件,應依法課徵營所稅20%。

官員指出,機關團體年度短漏報收入低於一定標準且非以詐術或其他不正當方法逃漏稅捐者,仍符合我國教育文化公益慈善機關或團體免納所得稅適用標準第2條第1項第9款規定,僅需申報、仍可享有免課所得稅優惠。

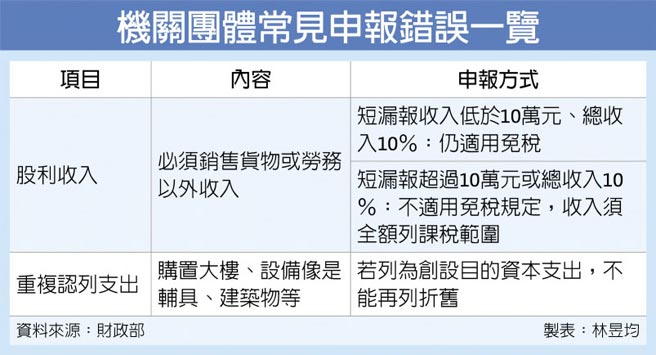

從近幾年國稅局查核實務而言,機關團體除財務收入及支出都要有合法憑證、會計紀錄,而且機關團體若持有營利事業股份、獲配盈餘,必須列為銷售貨物或勞務以外收入,若未列報股利、等同於短漏報收入。

我國在2018年初修正公布所得稅法第42條,刪除機關團體獲配國內營利事業股利淨額或盈餘淨額不計入所得額課稅規定,並自2018年1月1日起施行。不過,機關團體仍有免稅標準規範,只要未違反規定,仍可繼續享有免課所得稅優惠。

舉例來說,台北市曾有財團法人A在2018年申報捐贈收入40萬元、利息收入10萬元,但是A當年度有投資股市、獲配股利收入30萬元,卻未列報為銷售貨物或勞務以外之收入。

由於A年度總收入為80萬元,但短漏報收入30萬元已超過總收入10%門檻,因此國稅局認定A不符合免稅適用標準,要求該年度所得須全數課稅,A最後補繳所得稅約16萬元(80萬元*20%)。

官員表示,機關團體常見誤報情形還有重複認列資本支出,像是購置建物、設備如總部大樓、購買輪椅等,若在購置年度已把成本費用列為創設目的資本支出、全額減除,則這些建物、設備未來不能再列折舊,以免造成同筆固定資產成本重複列報支出。

海外市場、高端醫療、太陽能電廠三箭齊發 操盤心法-萬四來回震盪,資金重回低基期股