在疫情尚未結束、美中關係緊張升高下,對於那些現在想逃離中國或減少對中國依賴的外資企業來說,供應鏈若移至他國,如何應對更大的貨幣波動恐怕是令人頭疼的問題。

人民幣相對穩定

儘管人民幣兌美元本周逼近歷史低點,但在今年疫情大爆發期間,相較於印尼盾和韓元,人民幣仍然是新興亞洲市場貨幣中受衝擊最小的貨幣之一。

由於中國人行每天設定人民幣中間價,因此中國擁有波動相對溫和的人民幣匯率。人民幣的穩定為中國的外企提供了一定程度的可預測性,從而幫助他們預測了外匯需求。

疫情期間,供應鏈的靈活性突顯了重要性,但供應鏈移動卻增加了現金流波動的風險,以及容易受貨幣不穩定而影響到長期利潤的風險。

在疫情爆發癱瘓經濟癱瘓之前,美國總統川普發起的貿易戰已經讓某些公司進行生產多元化,以減輕對中國的依賴度,重新調整供應鏈成了新課題,但為了避開美國的關稅,一些大型企業選擇將工廠轉移到其他亞洲國家。

Investec Corporate Bank 外匯主管 Jonathan Pryor 說,如果這些公司還未擺脫對中國的高度依賴,就貿然跟進供應鏈移動,恐怕面對其他貨幣波動更大的風險。

企業財務管理管理公司 Kyriba 資深分析師 Wolfgang Koester 最近協助一家新加坡製造商將採購地從中國轉移到馬來西亞和越南,剛好遇上越南盾兌美元在交易清淡的市場中創下歷史新低。

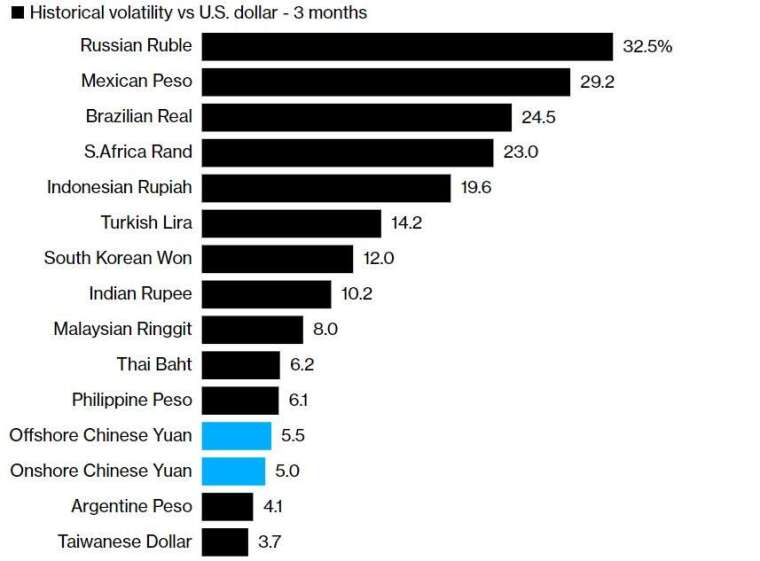

Koester 說,產業鏈移動的轉變增加了對沖計畫的複雜性,不但增加了風險部位,避險成本也更加昂貴。比方說,同樣為 100 萬美元部位做避險,透過買入 3 個月期的美元看漲期權,位於中國的公司所需成本在 10000 美元左右,但如果是位於印尼和馬來西亞的公司,所需的成本則分別高達 28000 美元和 19000 美元。

其他選擇

從外匯的角度來看,將生產基地移往亞洲以外的國家,潛在波動性可能更大,墨西哥披索、巴西雷亞爾和南非蘭特的波動性甚至超過印尼盾。通常土耳其是紡織業遷出中國的首選地,但土耳其里拉在疫情期間的跌幅也好不到那裡去。

Arkera 貨幣和宏觀策略師 Viraj Patel 表示,土耳其里拉雖自 5 月 6 日起展開反彈,但就算目前表現不錯,也沒有人會想要持有里拉的部位,因為避險困難而且成本還很貴。

儘管存在這些成本,但在全球動盪時期,新興市場貨幣兌美元往往會貶值,因此將工廠遷往發展中經濟體、在海外銷售並帶回資金或僅以當地貨幣支付成本的製造商仍然可能受惠。

(本文不開放合作媒體轉載)