從電動車供應鏈來說,一台電動車需要 7 千顆鋰電池,其中成本有 50% 都是電池,因此相對下游需求端的電動車廠,中上游電池製造廠享有較高毛利率,為掌握全球轉型商機,中信投信推出「中信電池及儲能 ETF」,將在 11~13 日盛大開募。

中信投信總經理張浴澤表示,電動車將影響未來十年市場動向的關鍵題材,但以電動車供應鏈來說,相較下游需求端的電動車廠,中上游電池製造廠享有較高毛利率,而且電池供需吃緊,導致電池中上游製造商 2021 年表現更勝下游整車廠,得電池者得天下已為市場共識。

中信電池及儲能 ETF 經理人詹佳峯表示,根據能源諮詢機構 Rystad Energy 預估,隨全球棄油轉電,石油需求將在 2026 年見頂後逐漸下降,國防戰略也會從儲油轉向儲電,儲能需求上升,再加上一台電動車約需 7,000 至 8,000 顆鋰電池,將促使電池的需求出現百萬倍擴張。

詹佳峯表示,電池最大宗需求來自電動車,隨著 2020 下半年以來電動車需求加速,未來電池供給將跟不上需求速度,根據 SNE Research 報告,電池估計約在 2025 年發生供不應求的現象,並且可能一路維持到 2030 年。

詹佳峯指出,電池供需告急的現象甚至現在就可見端倪,美國汽車廠商福特去年 12 月宣布暫停接受 F-150 電動車型號預訂,原因即是鋰電池不足,執行長更公開表示,目前對電池的需求甚至多過車用晶片。

詹佳峯說明,受到供需吃緊影響,電池關鍵供應商 2021 年漲幅更勝整車廠,根據彭博統計,2021 年市場關注度極高的電動車龍頭特斯拉漲幅為 53.9%、全球最大電動車製造商寧德時代漲幅 64%、全球最大鋰礦商亞保公司同期漲幅 58.9%。

電池需求成長另一主要來源為儲能電池,詹佳峯表示,為達碳中和目標,各國勢必得提升再生能源發電量,彭博預估,2050 年光電、風電等再生能源將提供全球近 70% 發電量,化石燃料占比將降至 24%。

綠能具間歇性發電的特質,導致電網供電不穩定,甚至出現系統性當機的風險,詹佳峯表示,再生能源併入電網的建置需要儲能技術做為配套,藉由「削峰填谷」作用穩定再生能源輸出,根據 ESS InfoLink 預估,至 2030 年全球鋰電池儲市場將以年複合成長率 30% 至 40% 速度成長。

需求揚升的同時,電池製造商還具有高毛利優勢,詹佳峯表示,以電動車供應鏈來說,相較下游需求端的電動車廠,中上游電池製造廠享有較高毛利率,「利爭上游」支撐,中信電池及儲能 ETF追蹤的 ICE FactSet 電池與儲能科技指數近 2 年報酬率高達 233.9%。

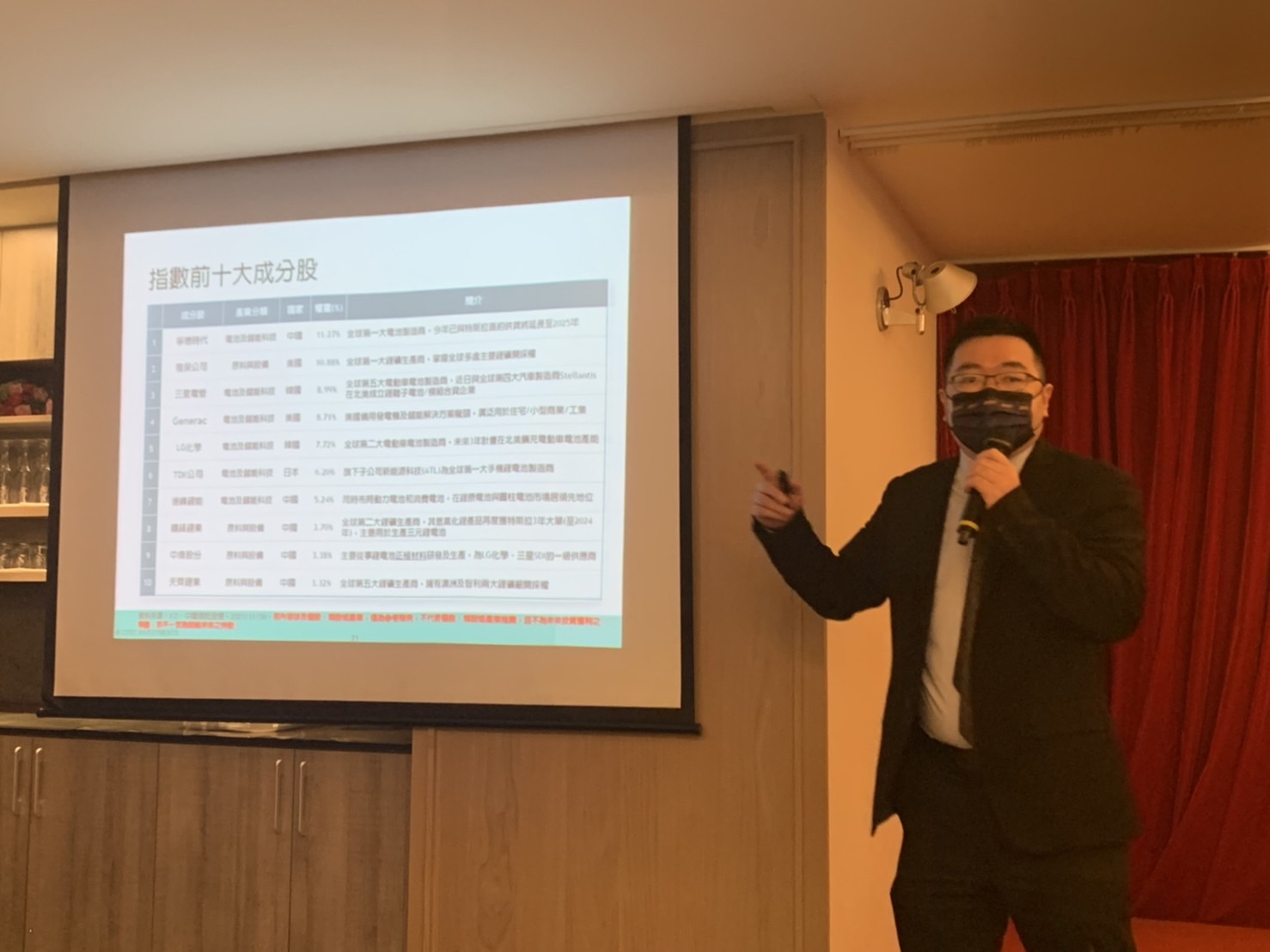

ICE FactSet 電池與儲能科技指數篩選以美國、中國、日本、南韓、香港等具代表性國家為主,且成分股營收來源需有超過 25% 來自電池相關業務,30 檔成分股中,上游原料與設備商與中游的電池組裝廠各占 15 檔,包含全球前兩大的電池原料商及電動車電池商皆為重要成分股。

(首圖來源:科技新報)