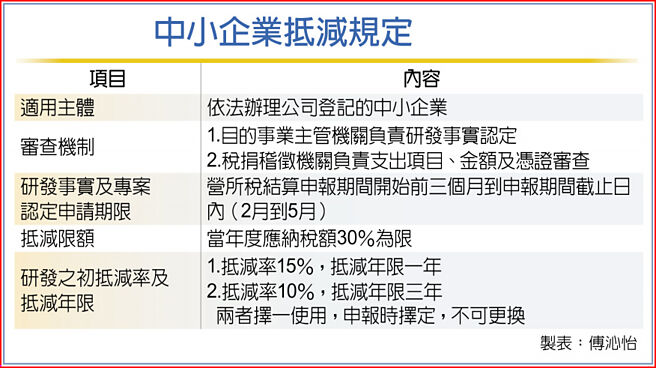

中小企業研發支出想用於租稅抵減,必須依規定期限申報,財政部指出,中小企業應於營所稅申報開始前三個月起至申報期間截止日內,檢附相關文件,向中央目的事業主管機關申請研究發展活動認定。

財政部說明,中小企業投資於研究發展的支出,得依中小企業發展條例第35條規定抵減,抵減方式有兩種,中小企業可以二擇一,但選定後即不可以改變。

中小企業在不超過當年度應納營利事業所得稅額30%的限額,可選擇:一、於支出金額15%限度內,抵減當年度應納營利事業所得稅額;二、於支出金額10%限度內,抵減自當年度起三年內各年度應納營利事業所得稅額。

台北國稅局表示,中小企業申請適用研究發展支出投資抵減,主體依法辦理「公司」登記,並合於中小企業認定標準第2條所定基準的事業,且最近三年內無違反環境保護、勞工或食品安全衛生相關法律且情節重大者。

以中小企業會計年度屬曆年制者為例,111年研究發展支出如欲適用投資抵減,112年2月起至5月底止申請研究發展活動認定;申請日認定以申請文件送達中央目的事業主管機關之日為準。

此外,有四種情況要併同研究發展活動認定申請,一併向中央目的事業主管機關提出申請。

包括有專為用於研究發展所購買或使用的專用技術;專為用於研究發展所購買的專業性或特殊性資料庫、軟體程式及系統;委託國外大專校院或研究機構研究,或聘請國外大專校院專任教師或研究機構研究人員費用;與國內外公司、大專校院或研究機構共同研究發展所為支出欲申請專案認定。

台北國稅局提醒,中小企業111年度研究發展支出如欲適用中小企業發展條例第35條規定之投資抵減,必須在規定期限內,向中央目的事業主管機關提出研究發展活動及專案支出認定申請,以免影響適用的租稅優惠權益。