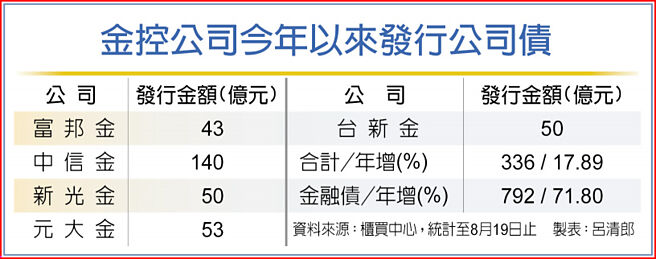

中央銀行9月底三度升息機率高,企業趁市場利率更高前趕緊發行公司債,期將籌資成本鎖在相對較低水準,金控公司也不例外,今年來累計發行總量336億元,與去年同期相比成長17.89%,尤其金控旗下子銀行及單一銀行,更積極搶發金融債,總發行量達792億元、年增高達71.8%。

據櫃買統計,長期以來,15家上市櫃金控平均每年公司債發行大多持穩於500億~600億元間,如2018年為512億元、2019年為510億元,但2020年大爆發,總發行量狂飆達1,598億元,創歷史新高,更是長期以來平均年發行量的3倍。去年總發行量降回常態水準,今年來量能明顯增加,累計至8月19日止為336億元,較去年同期的285億元增近2成。

除金控搶發公司債,券商主管表示,今年以來,銀行金融債發行量累計更衝高至792億元,與去年同期的461.2億元相比,增加幅度逾7成,主要是預期央行9月再跟進美國聯準會(Fed)升息的機率高,即利率風險進一步加大,基於「先發先贏」,將利率鎖在相對低位,推估全年總量將衝高並破千億元大關。

美國7月通膨雖回落,但Fed最新的7月會議紀要,仍維持積極升息抗通膨不變,加上近期Fed官員又出面喊話,認為9月應再升3碼(1碼是0.25個百分點),以達到加速壓低通膨,鷹派言論再起,使得市場利率風險升高。

券商主管指出,央行3月及6月已二度升息,若Fed在9月連續三次均升息3碼,央行還是會有所反應,至少再升半碼,市場利率進一步上揚,金控及銀行發債籌資成本跟著墊高。

券商主管強調,根據主計總處最新發布的預測,上調今年消費者物價指數(CPI)年增率至2.92%、創14年新高,但國內主要機構預測幾乎都破3(3%以上),央行仍無法置身事外,升息不能說停就停,尤其經濟成長表現仍佳(主計總處估3.76%),也提供升息的空間,代表發債籌資成本愈來愈貴,因此預料9月22日央行第三季理事會決議升息前,金控及銀行發債仍將偏積極。

《韓股》韓元止貶 韓股終結連5黑 防疫險變數大 中信金評估二度增資 全球主要債市 資金續淨流入