通膨及升息再度成為市場熱門話題,對壽險業保單銷售策略來說,短期利率反彈不大,宣告利率並不會大幅拉升,因此美元利變保單「持穩」;資產價格看升但市場波動加劇,類全委投資型保單可望繼續走紅,若趨勢不變,2021年應會是最熱賣保單。

今年前五月壽險新契約保費4,560億元,比2020年同期成長20.7%以上,但56.8%左右都是賣投資型保單,往年保戶最愛的類儲蓄保單,如利變壽險今年前5月僅占28.5%左右,利變年金約6.2%,固定利率的傳統壽險則只剩下3.7%,等於壽險公司要承擔投資風險的保單占率大約剩38.4%,比重應算金融海嘯後新低。

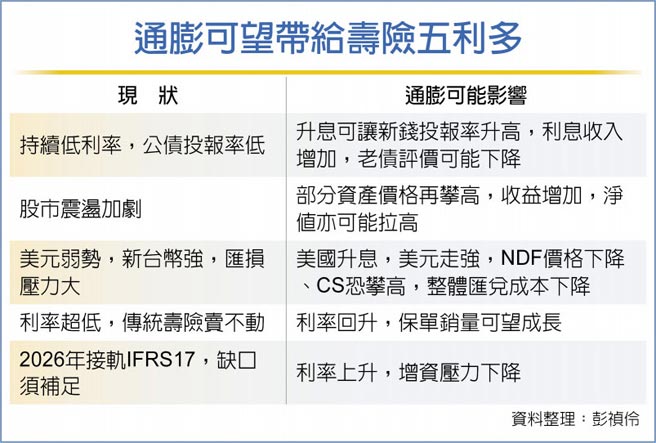

可以說在市場變化劇烈及接軌IFRS17壓力下,壽險公司寧可多賣投資型保單,可降低增資的風險,只要資本市場維持多頭行情,投資型保單買氣就不易衰退。

尤其通膨議題下,許多資產價值可望再上漲,不少民眾想要追上通膨的步伐,又擔心資本市場波動太大,選錯方向,就可能以投資型保單或基金替代自己直接投資。

壽險業者分析,近年熱賣月配息型類全委投資型保單,因歷史投報率不錯,加上每月配息穩定,這波通膨議題支撐下,買氣可望延續。

投資型保單今年除2月農曆年假期、工作天數少,當月只銷售392億元外,前五月有四個月銷量都在500億元以上,3月更有617億元,前五月合計共已銷售2,589億元,同比成長近112%,上半年就有機會銷量破3,000億元,全年有望挑戰2018年的年度銷售紀錄5,034億元,即可再創新高。

壽險業者分析,通膨議題會造成金融市場波動,但短期債券利率雖有上升,長期債券卻沒有太大變化,無法貢獻保單宣告利率,再加上美元若走強,新台幣兌美元若走貶,美元利變保單買氣就會受影響,所以在美國啟動升息、保單責任準備金利率調升前,目前傳統型保單賣相提升有限。

通膨蠢動 醫療保健REITs竄紅 尖牙股剩這2大咖股價還在飆 專家驚揭美股前景走勢