經濟日報 記者陳姿穎/台北報導

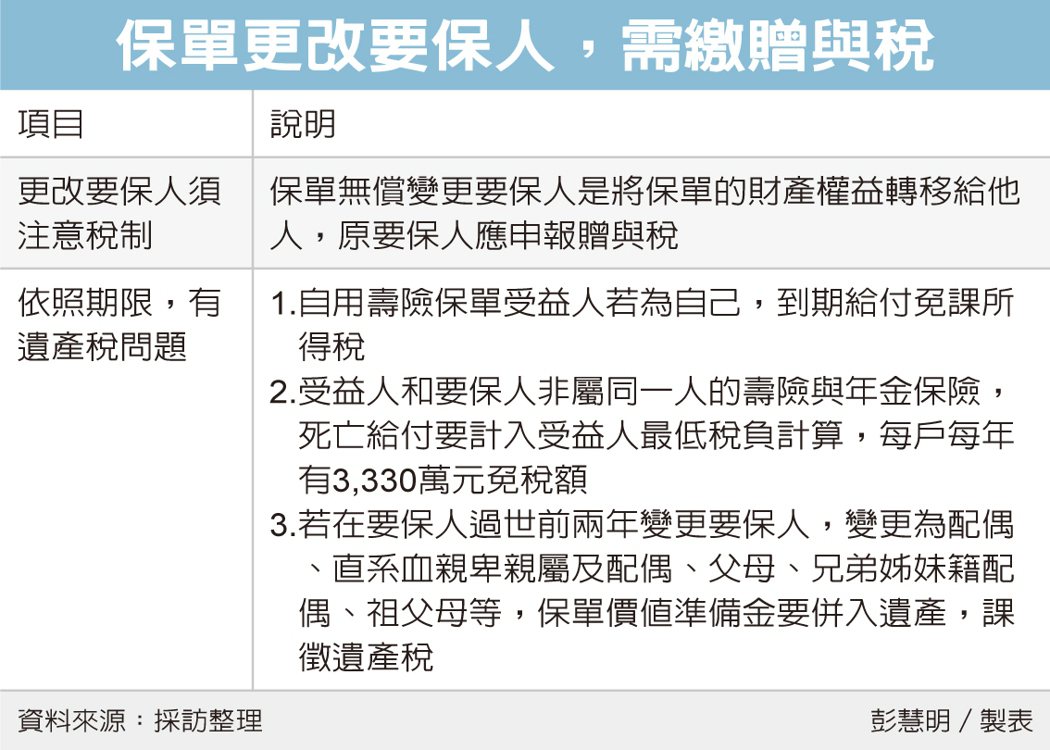

南區國稅局表示,民眾將保單要保人無償變更為他人時,意味要保人將保單在《保險法》上的財產權益,無償移轉給他人,屬於贈與行為的一種,原要保人應依規定申報贈與稅。

官員表示,無償變更保單要保人應依規定申報贈與稅外,依《遺產及贈與稅法》規定,死亡前兩年贈與財產,須併入遺產課稅。因此,如果變更要保人是在原要保人死亡前兩年發生,且變更為配偶、直系血親卑親屬及其配偶、父母、兄弟姊妹及其配偶、祖父母等人,保單價值準備金也要依規定併入遺產總額,課徵遺產稅。

國稅局表示,許多長輩進行保險規劃時,一開始會以自己為要保人,負擔繳納保險費用,等到子女長大後,再透過變更保險要保人的方式,將保單轉移予子女,此時要留意稅制。

官員指出,依所得稅法等規定,自用壽險保單若受益人為自己,到期給付時免課所得稅。但受益人與要保人非屬同一人的壽險及年金保險,其死亡給付應計入受益人最低稅負計算,每戶每年有3,330萬元免稅額。

然而,如果民眾變更要保人,我國將認定為移轉保險法上財產權益給他人的贈與行為,按移轉日保單價值認定贈與總額並計贈與稅。如果變更要保人,贈與人當年度贈與總額超過244萬元免稅額,適用10%至20%贈與稅負。

官員舉例,A女士買了一張價值500萬的人壽保單,要保人與被保人為自己、受益人為法定繼承人。依財政部先前解釋,如果人壽保單未涉及重病、高齡、短期、躉繳、密集、舉債、鉅額及要保人與被保人非同一人等情況,當要保人(同被保人)過世時,我國將認定為合理自用保險,其死亡給付免列入遺產課稅,繼承人獲得保險死亡給付可享有3,330萬元內最低稅負免稅額。

然而,如果A女士2022年更改要保人為女兒,國稅局將依壽險公司資料認定為A贈與給女兒保單行為,依贈與稅級距核課10%稅負,因此500萬元扣除掉每人每年的244萬元贈與額後,要課25.6萬元(256×10%)贈與稅。