在全球新冠肺炎 (COVID-19) 疫情的肆虐下,各國政府已紛紛祭出財政、貨幣雙管政策,以期刺激經濟增長,而市場經濟學家主流意見期待,全球經濟將可望於下半年迎來一波「小反彈」走強,但知名總經研究機構 BCA 預估,目前仍有風險來自於歐洲,例如從歐洲而來的財政政策分歧、政治意見衝突等,都可能阻撓全球經濟的復甦前景。

本文觀察全球經濟前景,將重點關注兩大問題:(1) 全球的財政刺激是否能夠填補需求缺口、(2) 向來保守的德國,是否會對歐洲的財政刺激予以限縮。

1. 全球的財政刺激是否能夠填補需求缺口?

這個答案很可能是肯定的。

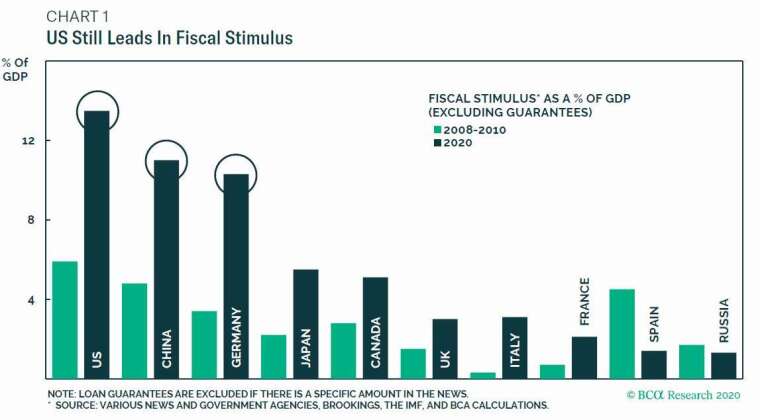

據知名總經調研機構 BCA Research 數據顯示,本次美國、中國、德國、日本、英國等全球國家的財政政策之規模,皆是遠遠超過上一次 2008 至 2010 年的金融海嘯時期,目前佔全球 GDP 92% 的國家的財政刺激規模,約達全球 GDP 總值的 8%。

以日本為例,若將日本在 2019 年底通過的財政刺激包括在內,即使這些財政刺激並非針對新冠疫情而來,但這些政策野將與針對疫情的刺激措施,同時生效。

就中國而言,中國官方也正在大力加強財政刺激與放寬貨幣寬鬆,由於中國政府控制著國內銀行業,因此銀行業的放貸方向在中國是一種準財政職能,而在政府政令鼓勵放款之下,中國信貸規模也將隨之大幅擴張,估計今年總體刺激作用將大於市場預期。

據 BCA Research 引述今年來的中國信貸數據推估,中國貸款機構已更願意發放貸款,以用於支付支出和償還債務,估計今年的中國經濟刺激政策,將達到 GDP 總值的 10%。

美國與澳洲的經濟刺激規模也顯然足夠,例如美國國會也正在商討另一階段的財政刺激方案,該方案將提供第二輪針對家庭的「直升機撒錢」補貼,並第三輪對中小企業進行貸款注資,以及對州和地方政府的大規模救助,目前美國財政刺激規模為 2 兆美元。

而今年到目前為止,美國的財政刺激總額只出現過上修,從未見到下修,從政治層面來看,白宮的財政刺激不斷擴大也是合情合理,因為面臨到持續逼近的美國總統大選,川普需要財政刺激來幫助選情,而共和黨命運與川普共生,共和黨議員不太可能予以攔阻,而民主黨雖然與川普對立,但在新冠疫情的的「國難當頭」之下,民主黨議員也不敢為反而反,阻撓財政刺激。

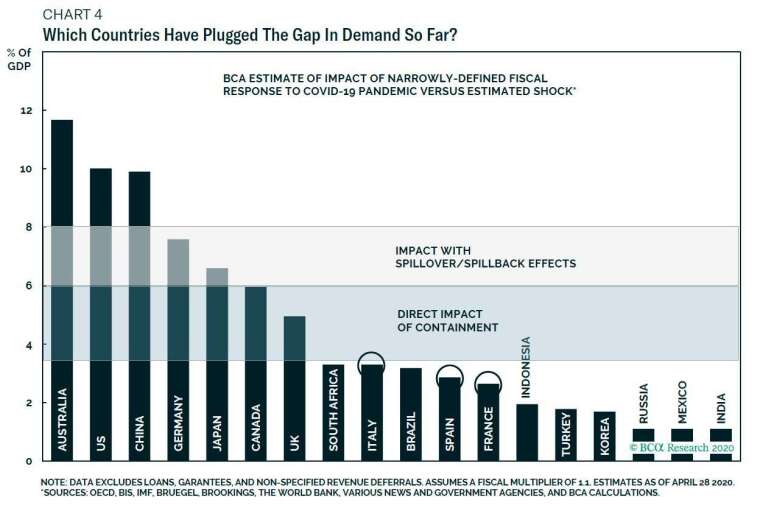

雖然美、中、日、澳財政刺激沒問題,但風險恐怕出現在歐洲與新興市場身上。

如上圖所示,義大利、西班牙和法國的刺激措施均達不到預期水平;另外,俄羅斯、墨西哥、印度後三個國家的財政刺激僅佔 GDP 的 2% 至 4% 明顯不足,這些國家皆需要增加更多的刺激措施,但可能增加的刺激仍難滿足經濟缺口。

假設歐洲央行將提供足夠的流動性,並且長期以來較低的債券殖利率,可以保障歐元區國家的債務償還能力,但儘管如此,歐洲國家仍存在其他發達市場所沒有的問題:歐元區的「憲法令」至今仍未敲定。

關於歐元區個別國家的債務,是否應該由單一貨幣當局和歐元區的全部資產來支持,這個問題近期不斷出現,這些問題的解決需要傾向於「歐洲一體化」,但是,在德國、法國、荷蘭、義大利、西班牙即將舉行大選之際,「歐洲一體化」的議題恐怕甚難在短時間內迎刃而解。

總結來看,目前為止,少數幾個經濟體通過的財政刺激可能只是勉強足夠,而南歐與新興市場的財政刺激力道則顯然不夠,關於疫情的不確定性、以及經濟重啟和正常化的步伐尚未明朗,都成為目前全球經濟復甦之路的潛在隱憂。

2. 德國是否會對歐洲的財政刺激予以限縮?

這個答案是目前不會,但最後會。

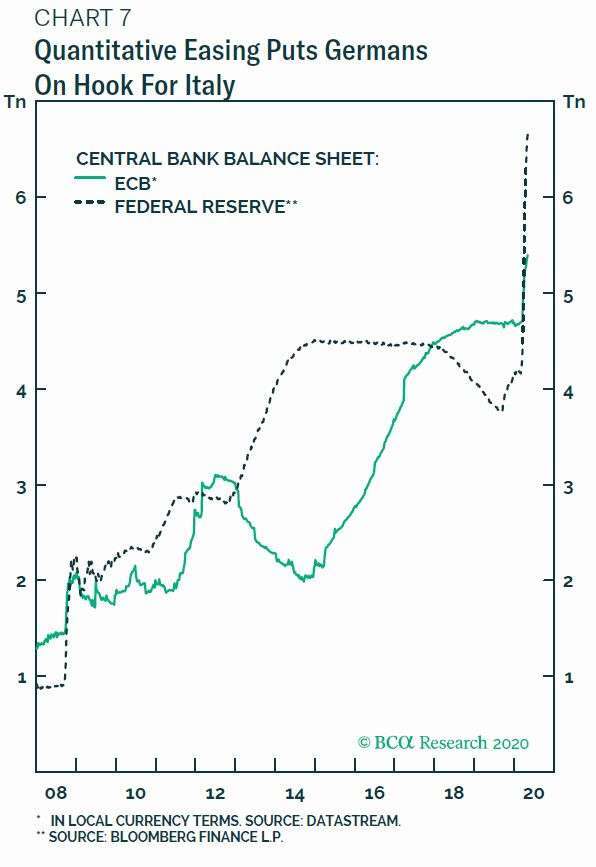

在當前疫情險峻的壓力下,德國和北歐國家已廣泛實施財政政策來幫助歐元區和貨幣政策重新平衡,並幫助負債累累且生產力低下的南歐經濟。

毫無疑問的,德國將提供超過 GDP 10.3% 的財政刺激來提振歐元區景氣,德國政府此前也已明確表示,國有銀行德國復興信貸銀行對小企業提供的貸款金額將「不設限」,因為相對於其他國家來說,德國一直是「歐洲一體化」的最大受益者,同時,德國也是歐洲央行的最大股東。

雖然德國憲法法院在近期裁決,歐洲央行始於 2015 年至 2018 年的部分 QE 購債計劃違憲,主因 2017 年 QE 購債項目中的公部門債券購買計劃 (PSPP),等同於向成員國政府直接融資,違反了歐盟條約,因根據歐盟條約,ECB 不得越界處理成員國經濟和財政政策,也不得向成員國政府融資。

但德國憲法法院並未試圖推翻、或廢止先前歐洲法院支持整體 QE 政策之裁決,德國憲法法院僅針對 PSPP 這一部份 QE 購債項目表示,歐洲央行需證明 PSPP 的「合理性」或在 3 個月內調整,否則德國聯邦銀行可不再參與 PSPP 計畫,並歐洲央行針對 PSPP 計劃對經濟的提振效果,也應該予以分析。

值得注意的是,德國憲法法院的此一裁決,是針對 2015 年歐洲央行啟動的 QE 購債計畫進行裁決,當時歐洲央行的購債目標是要實現 2% 通膨成長,與這一次新冠疫情歐洲央行推出的緊急購債計劃 (PEPP) 截然不同。

本質上來看,德國憲法法院是要求歐洲央行提供更多「文書資料」,以根據更多的經濟和財政刺激的果效,來權衡貨幣政策之決定。

3. 德國央行三個月內退出歐洲 QE?可能性極低。

一派市場經濟學家擔憂,德國央行可能將在三個月內退出歐洲央行的 QE 行動嗎?這一可能性其實是極低的。

因為無論歐洲央行直接或間接地向德國央行提供貨幣政策與經濟果效的相稱性評估,德國憲法法院都可能會得出侷限性的結論,即歐洲央行的行動基本上符合職權範圍,因為如果不這樣,那麼市場必將暴跌。

只要德國仍想繼續維持歐盟,先前歐洲法院對於歐洲央行 QE 購債計劃的裁決就是最終裁決,德國主權仍然使德國享有發言權,但如果德國法院堅持試圖阻止德國央行參與歐洲央行的 QE 購債,那麼結果恐將導致債市混亂,從而推高歐盟邊緣國家的債務融資成本。

總結來看,德國憲法法院不會試圖迫使德國央行退出量化寬鬆政策,但德國法院正試圖為對該政策至少施加一些限制奠定基礎,短期內歐洲資產的風險不在貨幣政策,而是在財政政策。

(本文不開放合作媒體轉載)