經濟日報 記者陳姿穎/台北報導

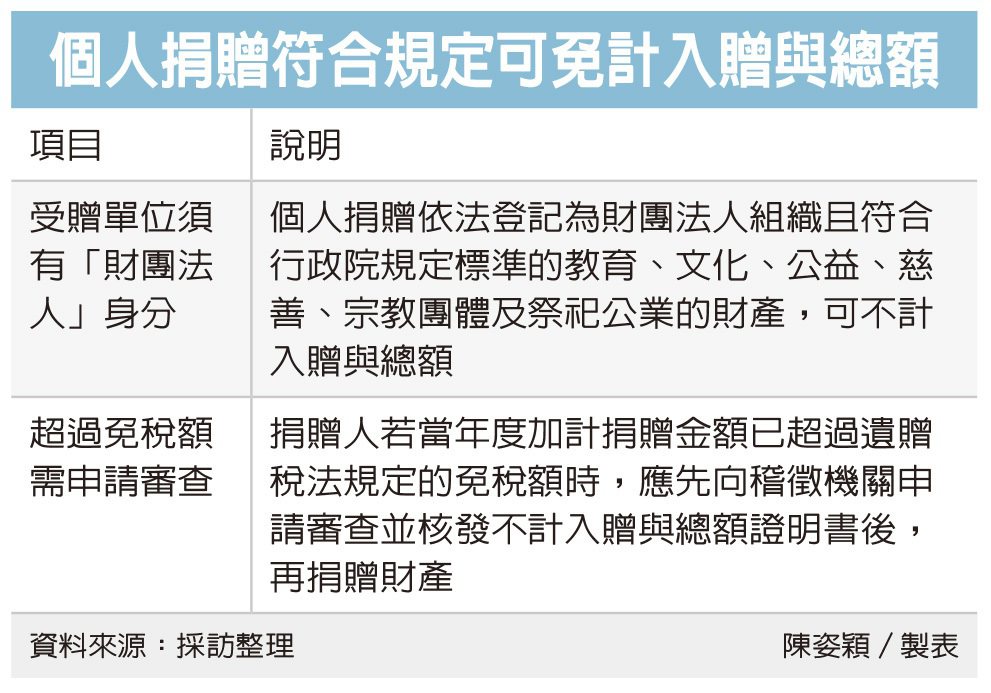

財政部台北國稅局表示,個人捐贈依法登記為財團法人組織且符合行政院規定標準的教育、文化、公益、慈善、宗教團體及祭祀公業的財產,可不計入贈與總額;另外,捐贈人若當年度加計捐贈金額已超過遺贈稅法規定的免稅額時,應先向稽徵機關申請審查並核發不計入贈與總額證明書後,再捐贈財產。

國稅局說明,受贈單位必須具有「財團法人」身分且符合行政院規定標準,基於捐贈人將捐贈財產交付受贈單位時,該財產若為應辦理產權登記者,例如:不動產捐贈等,在辦理移轉登記時,依《遺產及贈與稅法》第42條規定,當事人需檢附稽徵機關核發的相關證明書,因此實務上此種類型的財產捐贈不容易產生爭議。

不過捐贈的財產如果屬於免辦理產權登記者,例如:現金等,捐贈人可自行交給受贈單位,受贈單位在受贈後才經稽徵機關審查,當受贈單位不符合行政院頒定「捐贈教育文化公益慈善宗教團體祭祀公業財團法人財產不計入遺產總額或贈與總額適用標準」規定,往往造成贈與人被補徵贈與稅款並處以罰鍰。

台北國稅局舉例,贈與人甲先生2021年贈與現金1,000萬元給某社團協會,因受贈對象為「非」財團法人,無遺贈稅法第20條第1項第3款不計入贈與總額的適用,且甲先生未在贈與行為發生後30天內依同法第24條規定辦理贈與稅申報,經稽徵機關查獲,補徵贈與稅78萬元〔(贈與價額100萬元-贈與當年度免稅額220萬元)*稅率10%〕並處罰鍰。

台北國稅局表示,個人捐贈財產給教育、文化、公益、慈善、宗教團體及祭祀公業的財產時,無論贈與對象為財團法人或非財團法人,如贈與人在一年內贈與財產總值超過贈與稅免稅額244萬元,建議先向稽徵機關申報贈與,在稽徵機關審查受贈人符合免稅要件,並核發不計入贈與總額證明書後,再交付捐贈財產給受贈單位,避免發生徵納爭議。