跨國企業在海外繳稅,雖然回台申報營所稅時,可以扣抵部分稅額,但仍有兩項規定需要留意,北區國稅局表示,首先,在台扣抵額度設有上限;其次,若境外收入來自我國租稅協定國,如果在當地忘記申請優惠,導致在當地多繳到稅,回台也不能扣抵。

許多台商都有經營跨國業務,若因此獲得海外來源所得,官員指出,依《所得稅法》第3條規定,雖然境內外全部所得都要課稅,但是來自境外的所得,如果已經依所得來源國稅法規定,繳納過所得稅,可以抵減在台灣應課的營所稅。

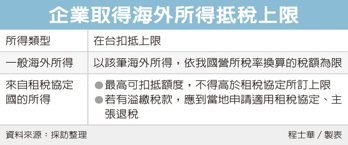

官員指出,在大多數的情況中,可以扣抵的上限,最高不得超過因加計該筆國外所得,而依國內適用稅率計算,所增加的應納營所稅額。

不過還是有例外的情形,會讓能夠扣抵的上限更加限縮,官員表示,假設台商是在我國的租稅協定國做生意,可能會受惠於租稅協定,因而在當地享部分所得免稅,或是訂有上限稅率,比一般稅制更划算。

官員表示,在這種情形中,既然企業已可在當地享有租稅優惠,回到台灣就不會再給予重複的優惠,《適用所得稅協定查核準則》第26條當中也明訂,如果可以適用所得稅協定,卻未申請適用,因而溢繳的國外稅額,將不可回台申報扣抵。

官員舉例說,近來查核2019年度營所稅申報案時,發現有間公司在日本有大筆股權投資,當年度收到股利收入達200萬元,且已於日本繳納40.8萬元所得稅,在一般情形下,依我國營所稅率換算,理論上申報營所稅時,可以抵減40萬元稅額。

但由於我國跟日本之間簽有台日租稅協定,而且已經生效適用,台日之間針對股利扣繳的上限稅率為10%,因此日本理論上只會課徵20萬元公司稅,該公司因為沒有申請優惠,不慎在當地多繳了20.8萬元所得稅。

官員表示,基於稅法規定,這間公司在當地多繳的部分,不能回台抵減營所稅;至於怎麼爭取自身合法權益?建議業者盡快向國稅局申請我國稅務居民證明,依租稅協定向日本申請退稅。