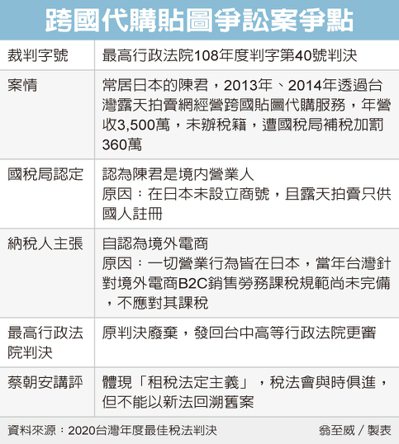

有一位民眾在2013年至2014年間跨國經營代購LINE貼圖服務,年營業收入高達3,500萬以上,卻未辦稅籍登記,被國稅局視為逃漏稅,核定補稅加罰近360萬元。這位民眾不服處分,提起訴願、行政訴訟,一路都被駁回,直到最高行政法院才上演大逆轉。

要讀懂最高行政法院的這項判決,關鍵爭點有二。第一,台籍民眾在日本跨境代購貼圖,是屬於境內營業人還是境外電商?第二,若屬於境外電商,2017年才上路的境外電商B2C課稅規定,可以回溯套用在2013年的案件嗎?

一位常居日本的台籍陳姓民眾經營跨境貼圖代購,在2013年至2014年間短短不到一年內,營業收入飆破3,500萬元,卻也因此被國稅局盯上,認定他未辦理營業稅稅籍登記,隨後補稅加罰合計近360萬元。

國稅局指出,陳君透過台灣的露天拍賣網經營代購業務,由於露天拍賣網只提供我國國民註冊為會員,且代購貼圖是供境內買受人使用,認為陳君應該屬於「境內銷售勞務」,本就應該補稅處罰,國稅局也曾以此案為例發布新聞稿進行宣導。

不過陳君主張,他常年居住在日本,並在境外從事代購服務,銷售勞務給我國買受人,照理講應該屬於「境外電商」,而境外電商B2C營業稅課稅相關規範,是直到2017年5月才正式上路,當年銷售LINE貼圖是發生在2013、2014年間,國稅局不能以新法來規範舊行為。

上訴到了最高行政法院後,法官認為陳君有理,其在台灣並未設置固定營業場所,且陳君在2013年及2014年間在台居留天數,分別只有40日及34日,應視為境外電商,而當時境外電商銷售勞務給我國自然人的課稅制度尚未建立,國稅局課稅無理、民眾上訴有理,因此發回原審法院重審。

最高行政法院這則判決,也被資誠聯合會計師事務所選為2020年最佳稅法判決之一。

普華商務法律事務所主持律師蔡朝安表示,這則判決之所以值得肯定,是因為體現了「租稅法定主義」,也就是有關納稅相關的義務,必須以法律定之,不能以新法回溯舊案。

不過蔡朝安也提到,此一時彼一時,此案例發生時制度尚未建立,但如今我國境外電商B2C的營業稅課稅規定,已經相當明確。換句話說,陳君的案例若是發生在此時,國稅局的課稅權可是無庸置疑的。