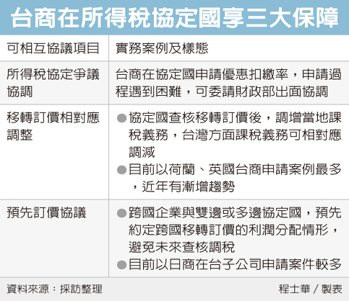

財政部國際財政司指出,租稅協定不只使跨國台商享租稅優惠,台商在協定國做生意,還可享三大保障,包括國際稅務爭議援助、移轉訂價相對應調整,以及預先訂價協議,當台商在外國被追稅,國內可以提供部分合理補償。目前台灣已和33個國家簽訂所得稅協定,包括歐美國家、日本以及新南向國家,讓跨國台商可以享有優惠扣繳率,更可免去雙重課稅的風險。官員表示,其中更有一項很重要的機制,稱為相互協議程序(Mutual Agreement Procedure, MAP),當台商在協定國受到委屈,可以找財政部出面溝通解決。

舉例而言,如果協定國行政程序較冗長,甚至刁難台商在申請所得稅協定優惠的權利,官員指出,這種情況就能提出申請,雙方主管機關將協商解決爭議,確保所得稅協定能落實海外台商的權益。

第二種情況也很重要,當協定國的稅務機關,認定台商不當移轉訂價,而調高台商在當地的課稅義務時,台商也可以回來台灣求助,如果國稅局認為對方調幅合理,還可以單方面進行相對應調整,讓台商在台灣可以少繳一點稅,這方面就有多件荷蘭台商曾受惠。

官員指出,移轉訂價查核的原則,是審視跨國企業各國事業體的收入分配合理性,整個集團在全球的收入是確定的資訊,如果集團被他國調增收入並課稅,代表在台收入可能低於原本規劃的移轉訂價架構,因此可以調減在台的納稅義務。

官員指出,近十年來共發生34件相互協議申請案件,目前辦結20件,其中有十件就是移轉訂價相對應調整,台商在外國被加稅,台灣方面就可以依據協議,享相對應減稅。

第三項措施則是雙邊預先訂價協議,官員指出,這其實是用預先申請的方式,解決未來因跨國移轉訂價被調稅的風險,目前已有不少日商在台子公司已經提出申請,財政部正在與日本主管機關交涉當中。