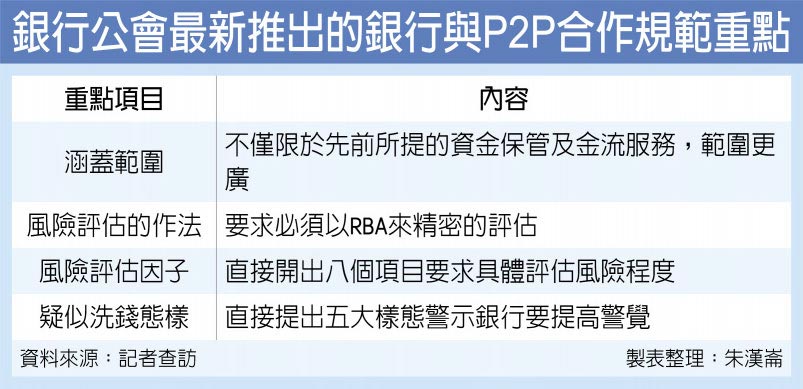

為嚴格執行洗錢防制,P2P未來若要和銀行打交道得「過八關」。銀行公會理監事會議通過「銀行與P2P業者資金保管及金流服務辦法」草案,除了要求銀行在與P2P業者進行業務合作前,不僅資金保管或金流服務,所有的業務合作均須評估風險胃納,更直接羅列八大銀行業者必須逐一進行風險評估的事項,該草案將在近期內由銀行公會送抵金管會通過,之後即正式上路。

去年5月銀行公會針對資金保管及金流服務通過與P2P的合作辦法後,金管會隨即在去年8月指示銀行公會須與P2P業者研議涵蓋合作範圍更廣泛的規範,銀行公會本次通過「銀行與網路借貸平台業者建立業務關係審查實務參考作法」草案,即是根據金管會的指示進行。

相關人士指出,該方案要求銀行業者未來在與P2P業者進行合作時,必須以洗錢防制的「風險基礎方法論」(RBA)為基礎,評估自身與對方合作時的風險胃納量:「必須依其洗錢與資恐的風險,來決定執行強度」,並且列出八大項必備的風險評估因子,且特別要求銀行必須檢視所合作P2P業者是否真正落實執行對其客戶採取的「實名制」,對此特別要求銀行予以「驗證」。

這八大風險評估因子,一是P2P業者服務的範圍,例如僅在國內,或國際市場範圍;二是採取實名制;三是開立銀行帳戶目的;四是產品與服務提供的種類;五是客戶型態;六是經營通路;七是經營所在地國的監管效果;八是P2P業者的風險管理及遵循成效。

據了解,這八個項目是參考FATF(防制洗錢金融行動工作組織)對於MVTS(金錢或價值移轉服務)的建議。相關人士對此指出,原本的辦法草案,並未明文列出風險因子評估事項,如今採取「正面表列」,要求至少上述八大項目必須納為風險評估因子。

換言之,未來對於銀行業者和P2P業者的合作,會更嚴格的要求洗錢防制及反資恐的執行,以避免P2P的「網路無國界」,屆時成為金融業進行洗錢防制時的破口。