工商時報 傅沁怡

財政部6日公告新增個人適用企業併購法延緩課徵所得稅辦法。因合併而消滅的公司、被分割公司,其個人股東取得合併後存續或新設、分割後既存或新設公司或外國公司股份,依所得稅法規定計算的股利所得,可選擇延緩繳稅。

資誠聯合會計師事務所指出,過往以股份為對價的併購交易中,被併購新創事業公司的個人股東並未取得現金,但仍需繳納併購產生的所得稅,恐面臨資金流問題,進而影響併購意願。

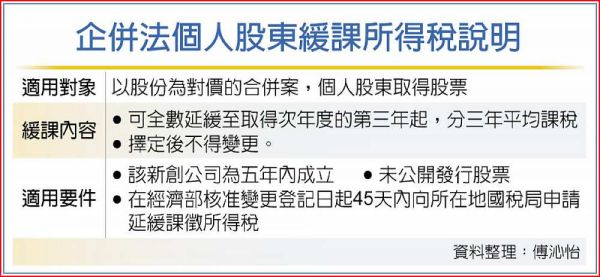

修正後的辦法則針對合併消滅或被分割公司的個人股東取得股份對價,其股利所得可選擇延緩至取得次年度之第三年起,分三年平均課徵所得稅,有助消彌新創事業個人股東納稅資金問題。

KPMG安侯建業提醒,被併購而消滅或分割的新創個人股東,若要適用緩課優惠,必須符合三大要件,包括該新創公司為五年內成立、未公開發行股票,且要在經濟部核准變更登記日起45天內向所在地國稅局申請延緩課徵所得稅。

KPMG安侯建業表示,企業在重組、併購時,勢必要考慮股東的稅負承擔,同時也要顧及未來課稅風險。企業如果被其他大型公司併購、收購,個人、法人、外資股東依原本公司存續或消滅,課稅方式都不同。

被併購公司若消滅,法人獲得的對價現金、股份,也是比照股利課稅,且依照所得稅法規定,公司因投資國內其他營利事業獲配股利或盈餘,免計入所得額課稅,比起個人而言更優惠;外資則一律適用21%股利扣繳稅率。

但若被併購公司還存續,像是轉為併購公司的其中一個子公司,則個人、法人、外資獲得的現金、股份等同於證券交易所得,目前仍為免課稅,惟法人要列入基本稅負制、按12%計稅,若超過營所稅額,需補繳差額。

勤業眾信提醒,新創企業個人股東緩課規定僅適用以股份為對價的合併案,若合併案中原股東是取得現金為合併對價,則將不適用;新創企業進行併購評估時,除衡量併購條件,也應全方位檢視公司與公司股東稅負成本。